深度解析股份支付特殊業(yè)務(wù)的稅會處理

高金平

股權(quán)激勵帶來的雙贏結(jié)果使得越來越多的公司將股權(quán)激勵作為激勵員工的一種方式。股份支付交易的實質(zhì)是企業(yè)以股份或者期權(quán)作為代價����,接受了職工的服務(wù)。股權(quán)激勵的財務(wù)處理可理解為企業(yè)給職工發(fā)放薪酬�,同時企業(yè)再給職工發(fā)行股份或期權(quán)并收回現(xiàn)金,因此在財務(wù)報表中確認相應(yīng)的成本費用和權(quán)益工具��。股份支付的財務(wù)處理理念正在逐漸被國內(nèi)的上市公司所理解和運用�,但在實際工作中���,也因理解不夠充分產(chǎn)生了一些問題。

一次授予���、分期行權(quán)的股份支付計劃

現(xiàn)階段��,大多數(shù)國內(nèi)上市公司的股權(quán)激勵計劃是一次授予,按比例分期行權(quán)���。在這種情況下�,一些上市公司直觀地理解為相關(guān)的費用也應(yīng)該按照上述比例在整個計劃期內(nèi)分攤�,對企業(yè)會計準(zhǔn)則中“等待期”的定義及股權(quán)支付費用分攤的相關(guān)規(guī)定理解不夠充分���。

1會計處理

對于股份支付費用的分攤���,《企業(yè)會計準(zhǔn)則第11號——股份支付》第六條規(guī)定,“完成等待期內(nèi)的服務(wù)或達到規(guī)定業(yè)績條件才可行權(quán)的換取職工服務(wù)的以權(quán)益結(jié)算的股份支付�����,在等待期內(nèi)的每個資產(chǎn)負債表日��,應(yīng)當(dāng)以對可行權(quán)權(quán)益工具的最佳估計為基礎(chǔ)��,按照權(quán)益工具授予日的公允價值���,將當(dāng)期取得的服務(wù)計入相關(guān)成本或費用和資本公積�?�!?

上述規(guī)定中明確企業(yè)應(yīng)當(dāng)將當(dāng)期取得的服務(wù)計入成本和費用�����,所隱含的是股份支付費用���,應(yīng)當(dāng)在等待期內(nèi)分攤。

在企業(yè)會計準(zhǔn)則規(guī)定的基礎(chǔ)上�����,中國證監(jiān)會2009年發(fā)布的《上市公司執(zhí)行企業(yè)會計準(zhǔn)則監(jiān)管問題解答》(2009年第1期)中�,就上市公司包括多期期權(quán)的股票期權(quán)激勵計劃�,各期期權(quán)的等待期跨越多個會計期間的情況下,如何在資產(chǎn)負債表日確認某一會計期間的期權(quán)費用的問題���,要求公司應(yīng)根據(jù)期權(quán)激勵計劃條款設(shè)定的條件,采用恰當(dāng)?shù)墓乐导夹g(shù)�,分別計算各期期權(quán)的單位公允價值。在各個資產(chǎn)負債表日�,根據(jù)最新取得的可行權(quán)人數(shù)變動���、業(yè)績指標(biāo)完成情況等后續(xù)信息修正預(yù)計可行權(quán)的股票期權(quán)數(shù)量�,并以此為依據(jù)確認各期應(yīng)分攤的費用���。對于跨越多個會計期間的期權(quán)費用,一般可以按照該期期權(quán)在某會計期間內(nèi)等待期長度占整個等待期長度的比例進行分攤。

“一次授予�、分期行權(quán)”����,即在授予日一次授予員工若干權(quán)益工具,之后每年分批達到可行權(quán)���。每個批次是否可行權(quán)的結(jié)果通常是相對獨立的,即每一期是否達到可行權(quán)條件并不會直接決定其他幾期是否能夠達到可行權(quán)條件��,在會計處理時應(yīng)將其作為幾個獨立的股份支付計劃處理�。同時��,公司一般會要求員工在授予的權(quán)益工具可行權(quán)時仍然在職�����,這實際上是隱含了一個服務(wù)條款,即員工需服務(wù)至可行權(quán)日���。

2稅務(wù)處理

《國家稅務(wù)總局關(guān)于我國居民企業(yè)實行股權(quán)激勵計劃有關(guān)企業(yè)所得稅處理問題的公告》(國家稅務(wù)總局公告2012年第18號)規(guī)定��,企業(yè)建立的職工股權(quán)激勵計劃�,其企業(yè)所得稅的處理�,按以下規(guī)定執(zhí)行:

(1)對股權(quán)激勵計劃實行后立即可以行權(quán)的���,上市公司可以根據(jù)實際行權(quán)時該股票的公允價格與激勵對象實際行權(quán)支付價格的差額和數(shù)量���,計算確定作為當(dāng)年上市公司工資薪金支出�����,依照稅法規(guī)定進行稅前扣除���。

(2)對股權(quán)激勵計劃實行后��,需待一定服務(wù)年限或者達到規(guī)定業(yè)績條件方可行權(quán)的。上市公司等待期內(nèi)會計上計算確認的相關(guān)成本費用�,不得在對應(yīng)年度計算繳納企業(yè)所得稅時扣除。在股權(quán)激勵計劃可行權(quán)后����,上市公司方可根據(jù)該股票實際行權(quán)時的公允價格與當(dāng)年激勵對象實際行權(quán)支付價格的差額及數(shù)量�,計算確定作為當(dāng)年上市公司工資薪金支出��,依照稅法規(guī)定進行稅前扣除��。

(3)上述所稱股票實際行權(quán)時的公允價格�,以實際行權(quán)日該股票的收盤價格確定���。

3案例分析

A公司為上市公司。2011年1月5日���,A公司進行了限制性股票激勵計劃的授權(quán),一次性授予A公司高級管理人員共計3600萬股限制性股票��。2011年-2013年每年年末���,在達到當(dāng)年行權(quán)條件的前提下,每年解鎖1200萬股�����。在解鎖時職工應(yīng)當(dāng)在職�����。當(dāng)年未滿足條件不能解鎖的股票作廢���。

A公司擬按照3600萬股限制性股票計算的股權(quán)激勵費用在2011年至2013年這3年平均分攤(見表1)。

問題:A公司將費用在3年中平均分攤的方法是否恰當(dāng)?A公司各年度如何進行納稅調(diào)整��?

案例解析:

從案例中的條款看���,該股權(quán)激勵計劃屬于一次授予、分期行權(quán)的股權(quán)激勵計劃����,每期的結(jié)果相對獨立��,即第一期未達到可行權(quán)條件并不會直接導(dǎo)致第二期或第三期不能達到可行權(quán)條件�����,因此在會計處理時會將其作為三個獨立的股份支付計劃處理���,即第一個計劃的等待期是一年�����,第二個計劃的等待期是兩年���,第三個計劃的等待期是三年���,各年應(yīng)分攤的費用情況如下(按股份數(shù)計算):

表1:2011-2013年A公司股權(quán)激勵費用分攤情況

分攤 | 第一期 | 第二期 | 第三期 | 合計 |

計入2011年 | 1200 | 600(1200/2) | 400(1200/3) | 2200 |

計入2012年 | —— | 600(1200/2) | 400(1200/3) | 1000 |

計入2013年 | —— | —— | 400(1200/3) | 400 |

合計 | 1200 | 1200 | 1200 | 3600 |

這樣處理的原因是:由于要求職工在解鎖時仍然在職�����,則對于第一期的獎勵1200萬股股票要求職工必須在公司服務(wù)一年�;對于第二期的獎勵1200萬股股票要求職工在第二年年末仍在職��,即要求職工必須在公司服務(wù)兩年�����,因此相應(yīng)的費用應(yīng)當(dāng)在兩年內(nèi)分攤�����;同理,第三期的獎勵1200萬股股票應(yīng)當(dāng)在三年內(nèi)分攤�����。

從表1中可以看到�,公司確認的費用成階梯型下降,即前期比后期要確認更多的費用��。前期費用較高的原因是員工在前期為數(shù)個具有不同等待期的獎勵計劃而工作�。

在各個資產(chǎn)負債表日���,公司應(yīng)根據(jù)最新取得的可行權(quán)人數(shù)變動、業(yè)績指標(biāo)完成情況等后續(xù)信息修正預(yù)計可行權(quán)的股票數(shù)量����,并以此為依據(jù)確認各期應(yīng)分攤的費用。

稅務(wù)處理:假設(shè)各期可行權(quán)人數(shù)不變���,且均實際行權(quán)。A公司各年度納稅調(diào)整金額計算如下:2011年度納稅調(diào)整金額=2200萬股×授予日股票的公允價值-1200萬股×(實際行權(quán)時的公允價格-實際行權(quán)支付價格)

2012年度納稅調(diào)整金額=1000萬股×授予日股票公允價值-1200萬股×(實際行權(quán)時的公允價格-實際行權(quán)支付價格)

2013年度納稅調(diào)整金額=400萬股×授予日股票的公允價值-1200萬股×(實際行權(quán)時的公允價格-實際行權(quán)支付價格)

上式計算結(jié)果大于零為納稅調(diào)增��,計算結(jié)果小于零為納稅調(diào)減�。

涉及集團內(nèi)公司的股份支付計劃

公司在涉及股份支付安排時通常需要考慮員工被授予權(quán)益工具的退出機制,即職工將以何種方式實現(xiàn)權(quán)益工具的增值�。如果集團內(nèi)有一家公司是上市公司,這家上市公司的股票或者期權(quán)將是一個比較好的授予工具��。因此�,對于為集團內(nèi)的非上市主體提供服務(wù)的員工��,也有可能授予的是上市公司的股份或期權(quán)��,這就產(chǎn)生了集團內(nèi)公司股份支付的問題(例如�����,提供股份的上市公司和接受服務(wù)的非上市公司各自的會計處理)�。在集團內(nèi)��,通常會有結(jié)算職工權(quán)益工具的一方和接受職工服務(wù)的一方���,需要根據(jù)交易的安排考慮雙方在其財務(wù)報表中的會計處理。

會計處理

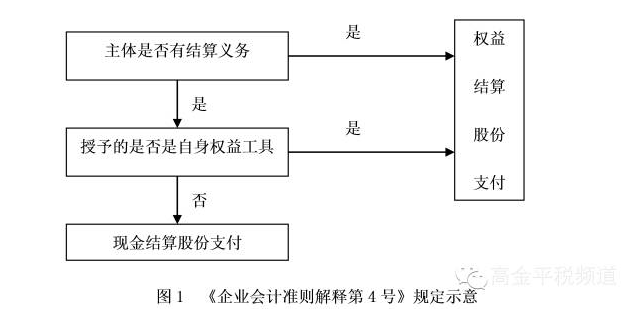

集團內(nèi)股份支付主要考慮的是在集團內(nèi)接受服務(wù)主體和結(jié)算的主體在各自報表中如何進行會計處理�����。企業(yè)會計準(zhǔn)則解釋第4號中對于集團內(nèi)的股份支付安排作出了規(guī)定:“七���、企業(yè)集團內(nèi)涉及不同企業(yè)的股份支付交易應(yīng)當(dāng)如何進行會會計處理?答:企業(yè)集團(由母公司和其全部子公司構(gòu)成)內(nèi)發(fā)生的股份支付交易,應(yīng)當(dāng)按照以下規(guī)定進行會計處理:(一)結(jié)算企業(yè)以其本身權(quán)益工具結(jié)算的�,應(yīng)當(dāng)將該股份支付交易作為權(quán)益結(jié)算的股份支付處理�;除此之外,應(yīng)當(dāng)作為現(xiàn)金結(jié)算的股份支付處理�����。結(jié)算企業(yè)是接受服務(wù)企業(yè)的投資者的���,應(yīng)當(dāng)按照授予日權(quán)益工具的公允價值或應(yīng)承擔(dān)負債的公允價值確認為對接受服務(wù)企業(yè)的長期股權(quán)投資,同時確認資本公積(其他資本公積)或負債����。(二)接受服務(wù)企業(yè)沒有結(jié)算義務(wù)或授予本企業(yè)職工的是其本身權(quán)益工具的�,應(yīng)當(dāng)將該股份支付交易作為權(quán)益結(jié)算的股份支付處理;接受服務(wù)企業(yè)具有結(jié)算義務(wù)且授予本企業(yè)職工的是企業(yè)集團內(nèi)其他企業(yè)權(quán)益工具的,應(yīng)當(dāng)將該股份支付交易作為現(xiàn)金結(jié)算的股份支付處理”���。

《企業(yè)會計準(zhǔn)則解釋第4號》相關(guān)規(guī)定如圖1所示,其會計處理的原則是“誰受益��、誰確認費用”���。

稅務(wù)處理

《國家稅務(wù)總局關(guān)于我國居民企業(yè)實行股權(quán)激勵計劃有關(guān)企業(yè)所得稅處理問題的公告》(國家稅務(wù)總局公告2012年第18號)的具體規(guī)定是針對激勵對象為上市公司的董事、監(jiān)事��、高級管理人員及其他員工���。對上市公司子公司�、孫公司員工進行激勵的情形沒有作出具體規(guī)定��。筆者認為�����,由于費用分攤計入了接受服務(wù)的子公司�、孫公司��,則該項股權(quán)激勵不得由上市公司稅前扣除��,而應(yīng)當(dāng)在實際行權(quán)時由上市公司的子公司���、孫公司扣除?���?鄢痤~仍按照股票實際行權(quán)時的公允價格與當(dāng)年激勵對象實際行權(quán)支付價格的差額及數(shù)量計算確定��。

案例分析:A公司為上市公司�����。2010年A公司按照經(jīng)批準(zhǔn)的股權(quán)激勵計劃向A公司自身��、子公司B公司及孫公司C公司的高管授予了A公司限制性股票���。A公司持有B公司60%的股權(quán),B公司持有C公司100%的股權(quán)�����。

問題:A公司�、B公司、C公司如何進行會計處理�?

C公司的股權(quán)激勵成本是否可以只在A公司和C公司層面進行會計處理?

如果受激勵高管在集團內(nèi)調(diào)動��,原接受服務(wù)企業(yè)的股權(quán)激勵成本是否調(diào)整B公司�����、C公司如何進行稅務(wù)處理���?

會計處理:

(1)本案例中,母公司A和子公司B�����、孫公司C均是按照以權(quán)益結(jié)算的股份支付處理�����。假設(shè)A公司授予B公司���、C公司高管的限制性股票在2010年等待期內(nèi)確認的費用總額分別為100萬元�、150萬元��,則A公司的會計處理為:

借:長期股權(quán)投資——B公司 100萬元

——C公司 150萬元

貸:資本公積——其他資本公積250萬元

子公司B會計處理為:

借:管理費用 100萬元

貸:資本公積——其他資本公積100萬元

孫公司C會計處理為:

借:管理費用150萬元

貸:資本公積——其他資本公積150萬元

(2)對孫公司的股權(quán)激勵僅涉及母公司和孫公司����,子公司在個別報表中不應(yīng)體現(xiàn)�����。其原因是:假如子公司做賬��,其會計處理應(yīng)當(dāng)是相應(yīng)增加對孫公司的長期股權(quán)投資和資本公積��,但是在子公司的個別報表中,對孫公司的投資是按照成本法核算�����,因為對孫公司的投資成本并沒有真實發(fā)生改變�����,所以不應(yīng)當(dāng)確認對孫公司的長期股權(quán)投資的增加�����,故中間公司B不應(yīng)當(dāng)體現(xiàn)����。值得一提的是,雖然可能母公司對孫公司沒有直接的股權(quán)投資�����,但是在母公司的個別報表中會出現(xiàn)“長期股權(quán)投資——孫公司”�。這樣的結(jié)果也是合理的�,因為在本案例中�,母公司和孫公司直接發(fā)生了交易。母公司在編制合并財務(wù)報表時對孫公司的股權(quán)激勵進行合并抵消調(diào)整��。

(3)如果受到激勵的高管在公司集團內(nèi)調(diào)動導(dǎo)致接受服務(wù)的企業(yè)變更���,但高管人員應(yīng)取得的股權(quán)激勵并未發(fā)生實質(zhì)性變化,在等待期內(nèi)應(yīng)按合理的標(biāo)準(zhǔn)(例如按服務(wù)時間)在原接受服務(wù)的企業(yè)與新接受服務(wù)的企業(yè)間分攤股權(quán)激勵成本�,即誰受益,誰確認費用���。

稅務(wù)處理:公司B��、孫公司C在等待期內(nèi)確認的成本費用不得扣除����,作納稅調(diào)增處理�。實際行權(quán)年度允許扣除的金額按照股票實際行權(quán)時的公允價格與實際行權(quán)支付價格的差額及數(shù)量計算,作納稅調(diào)減處理����。

股份支付計劃的取消與作廢

近些年來,隨著股票市場價格的波動及受全球經(jīng)濟環(huán)境的影響�,有的公司希望修改正在執(zhí)行的股權(quán)激勵計劃。例如����,有的公司授予員工的期權(quán)出現(xiàn)了“縮水”的狀況����,即股票的價格遠低于行權(quán)價格��,公司為了繼續(xù)體現(xiàn)激勵作用�,會對原有的計劃進行修改,比如降低行權(quán)價格���。同時也有些情況下�,公司可能出于對業(yè)績的考慮�,打算取消股權(quán)激勵計劃。這些對原計劃的修改和取消都有可能對公司的財務(wù)報表產(chǎn)生影響�����。

會計處理:

在股份支付的會計處理中��,我們會碰到作廢�、取消�、修改、結(jié)算等不同的術(shù)語�����。這些術(shù)語所表達的含義不同其相應(yīng)的會計處理也不盡相同�,比較容易混淆的是作廢和取消。

準(zhǔn)則中沒有對作廢作出定義��。對于作廢��,我們通常理解為:由于服務(wù)條件或者非市場的業(yè)績條件沒有得到滿足���,導(dǎo)致職工未能獲得授予的權(quán)益工具的情形��。

對于作廢,準(zhǔn)則中規(guī)定“在等待期內(nèi)每個資產(chǎn)負債表日�����,企業(yè)應(yīng)當(dāng)根據(jù)最新取得的后續(xù)信息作出最佳估計�,修正預(yù)計可行權(quán)的權(quán)益工具數(shù)量。在可行權(quán)日�����,最終預(yù)計可行權(quán)權(quán)益工具的數(shù)量應(yīng)當(dāng)與實際可行權(quán)工具的數(shù)量一致”���。也就是說,如果沒有滿足服務(wù)或者非市場的業(yè)績條件���,則實際可行權(quán)的權(quán)益工具的數(shù)量為零���,即接受的服務(wù)累計確認的費用為零�����。

取消通常源于公司的主動行為�。《企業(yè)會計準(zhǔn)則解釋第3號》明確���,“在等待期內(nèi)如果取消了授予的權(quán)益工具���,企業(yè)應(yīng)當(dāng)對取消所授予的權(quán)益性工具作為加速行權(quán)處理,將剩余等待期內(nèi)應(yīng)確認的金額立即計入當(dāng)期損益��,同時確認資本公積�����。職工或其他方能夠選擇滿足非可行權(quán)條件但在等待期內(nèi)未滿足的����,企業(yè)應(yīng)當(dāng)將其作為授予權(quán)益工具的取消處理”����。也就是說,取消的會計處理結(jié)果視同加速行權(quán)�����。

從職工的角度看�,無論是作廢還是取消,職工都沒有獲得所授予的權(quán)益工具���,但是兩者的原因是不同的。作廢是源于職工沒有能夠滿足提前設(shè)定的可行權(quán)條件���,故對于作廢的股權(quán)激勵會沖銷以前確認的相關(guān)費用�����;取消往往源于企業(yè)的主動行為��,為了防止企業(yè)隨意取消股權(quán)激勵計劃,準(zhǔn)則要求在等待期內(nèi)如果取消了授予的權(quán)益工具��,企業(yè)應(yīng)當(dāng)對取消所授予的權(quán)益性工具作為加速行權(quán)處理���,將剩余等待期內(nèi)應(yīng)確認的金額立即計入當(dāng)期損益�����,視同剩余等待期內(nèi)的股權(quán)支付計劃已經(jīng)全部滿足可行權(quán)條件。這一規(guī)定實質(zhì)上是一項懲罰性的規(guī)定���,為了防止企業(yè)隨意取消計劃而要求企業(yè)在取消的時候確認額外的費用��。

稅務(wù)處理:

對于作廢����,實際可行權(quán)的權(quán)益工具數(shù)量為零����,即接受的服務(wù)累計確認費用為零�����,相應(yīng)地����,計算企業(yè)所得稅時也不得扣除與股權(quán)激勵相關(guān)的薪酬支出。

對于取消��,實際可行權(quán)的權(quán)益工具數(shù)量也為零���,但由于財務(wù)上視同加速行權(quán)確認了費用���,則該項計入損益的費用不得在稅前扣除����,應(yīng)作納稅調(diào)增處理。

案例分析:

A公司為上市公司�。2011年1月20日,A公司向25名公司高級管理人員授予了1500萬股限制性股票���,授予價格為8元,授予后鎖定3年����。2011年、2012年�����、2013年為申請解鎖考核年,每年的解鎖比例分別為30%��、30%和40%����,即450萬股���、450萬股和600萬股。經(jīng)測算�,授予日限制性股票的公允價值總額為15000萬元。該計劃為一次授予�、分期行權(quán)的計劃��,費用在各期的分攤?cè)绫?所示:

表1 A公司一次授予��、分期行權(quán)計劃費用分攤情況 單位:萬元

分攤 | 第一期 | 第二期 | 第三期 | 合計 |

計入2011年 | 4500 | 2250 | 2000 | 8750 |

計入2012年 | —— | 2250 | 2000 | 4250 |

計入2013年 | —— | —— | 2000 | 2000 |

合計 | 4500 | 4500 | 6000 | 15000 |

各期解鎖的業(yè)績條件如表2所示:

表2 A公司限制性股票各期解鎖業(yè)績條件

| 業(yè)績條件 |

第一期 | 2011年凈利潤較2009年增長率不低于25% |

第二期 | 2011年和2012年兩年凈利潤平均數(shù)較2009年增長率不低于30% |

第三期 | 2011-2013年3年凈利潤平均數(shù)較2009年增長率不低于40% |

2011年10月25日�����,A公司公告預(yù)計2011年全年凈利潤較2010年下降20%-50%��,較2009年下降10%-25%。

2011年12月13日��,A公司召開董事會���,由于市場需求大幅度萎縮���,嚴(yán)重影響了公司當(dāng)年以及未來一兩年的經(jīng)營業(yè)績��,公司預(yù)測股權(quán)激勵計劃解鎖條件中關(guān)于經(jīng)營業(yè)績的指標(biāo)無法實現(xiàn)���,故決定終止實施原股權(quán)激勵計劃��,激勵對象已獲授的限制性股票由公司回購并注銷�。2011年12月28日���,A公司股東大會審議通過上述終止及回購方案。

問題:A公司終止實施原股權(quán)激勵計劃應(yīng)該如何進行會計及稅務(wù)處理?

案例解析

(1)第一期解鎖部分所對應(yīng)的股權(quán)激勵費用應(yīng)該按照股份支付計劃作廢來進行會計處理��,2011年度不確認與這一部分相關(guān)的股權(quán)激勵費用����。原因是�,在2011年年底����,由于未能達到可行權(quán)條件“2011年凈利潤較2009年增長率不低于25%”而導(dǎo)致職工不能解鎖相應(yīng)的限制性股票��,這屬于作廢�。

(2)第二期和第三期應(yīng)該作為取消股份支付計劃,按照加速行權(quán)處理�。對于取消日應(yīng)當(dāng)確認的金額���,財政部在2012年3月的《關(guān)于取消股份支付計劃會計處理問題的復(fù)函》(財辦會[2012]11號)中指出:“企業(yè)在等待期內(nèi)取消了所授予的權(quán)益工具(因未滿足可行權(quán)條件而被取消的除外)的,應(yīng)當(dāng)按照《企業(yè)會計準(zhǔn)則解釋第3號》(財會[2009]8號)的規(guī)定作為加速可行權(quán)處理����,即視同剩余等待期內(nèi)的股權(quán)支付計劃已經(jīng)全部滿足可行權(quán)條件,在取消所授予權(quán)益工具的當(dāng)期確認剩余等待期內(nèi)的所有費用”�����。根據(jù)該規(guī)定��,在取消日加速確認第二��、二期的費用10500萬元�����。

稅務(wù)處理:2011年度每一期作廢�����,未確認費用�����,不作納稅調(diào)整處理�。同時2011年因取消股權(quán)支付計劃確認了第二��、三期的費用10500萬元����,應(yīng)作納稅調(diào)增處理。